2019/04/12

日々の取引を会計ソフトなどに登録する際に、消費税等の処理は税抜方式と税込方式の2種類があります。

どちらの方法を採用するべきかわからないですよね。

会計ソフトを使用しているのであれば税抜方式を採用するのがお勧めです。

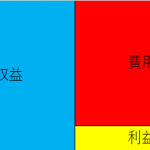

税抜方式税込方式のメリットデメリット

税抜方式、税込方式は下記のようなメリットデメリットがあります。

その中で消費税等が無い損益(利益)を損益計算書から把握することができるため、また、消費税等の納税額を考えた資金繰りを考えやすいため税抜方式を採用するべきだと考えています。

1.税抜方式

(1)メリット

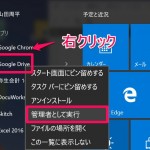

①日々の取引を登録した会計ソフトから簡単に現在の消費税等の納税額が試算できる。

やり方としては、会計ソフトの貸借対照表、仮受消費税から仮払消費税を差し引く

②消費税等が無い正確な損益(利益)を損益計算書から把握することができる。

③青色申告を採用している場合の、固定資産の経費処理の判定が消費税抜きでできるため、30万円未満の固定資産の経費計上がしやすい

(2)デメリット

①会計ソフト登録の際に消費税等の判定(その取引が消費税等が課税されるのか、非課税なのかなど)をしていく必要がある。

②会計ソフトと使用していないと計算が面倒となる。

2.税込方式

(1)メリット

①会計ソフト登録の際に日々消費税等の判定をしなくても、決算の際に消費税等の判定をして消費税等納税額を計算することもできる(日々の取引から判定するに越したことはないです)

②会計ソフトを使用していなくても計算をすることが税抜方式に比べて簡単

(2)デメリット

①会計ソフトの貸借対照表、損益計算書を見ただけでは簡単に現在の納税するべき消費税等の納税額を確認することができない

②青色申告を採用している場合の固定資産の経費処理の判定が消費税込となるため、消費税抜きに比べて経費計上がしにくい

③消費税等が入っている損益(利益)しかすぐに把握することができず、資金に余裕があるように見えることがある