2019/04/12

個人事業主や会社を運営している人が年1回やらなければいけないもので確定申告があります。その確定申告には2種類方法があり「青色申告」と「白色申告」があります。個人事業主のこの2つの申告がどのような違いがあるのかをみていきます。

目次

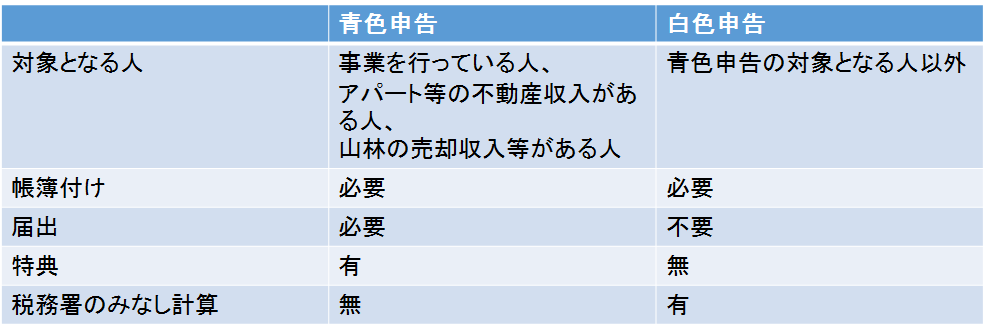

青色申告と白色申告の違い

1.帳簿付け

青色申告、白色申告ともに帳簿を付けなくてはいけません。

青色申告で65万円の青色申告特別控除を受ける場合には、複式簿記で一定のルールに従って帳簿を付ける必要がありハードルを高く感じることもあります。

青色申告で10万円の青色申告特別控除を受ける場合、白色申告の場合は65万円の青色申告特別控除を受ける場合よりも簡単に帳簿を付けるだけで済みます。

帳簿付けの際に会計ソフトを使用するとかなり帳簿付けのハードルが低くなりますがやはり簿記の知識が無いととっつきにくいものがあります。簿記の知識が無くても帳簿付けをしてみたいという人は、会計ソフトのfreeeがお勧めです。freeeは簿記の知識が無い人でも入力できる仕様になっています。

2.届出

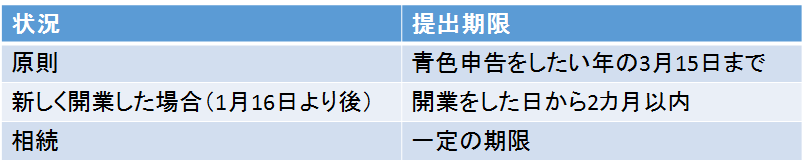

青色申告は事前に届出を住所のある地域を管轄する税務署へ提出する必要があります。

提出の期限は下記の通りで、1日でも期限を過ぎてしまうと青色申告が受けたい年から受けられなくなってしまいます。

3.特典

青色申告特別控除

青色申告を選択していると支払った経費に10万円、経費を上乗せすることができます。

また、帳簿付けを複式簿記で一定のルールに従ってつけていると10万円ではなく65万円、経費を上乗せすることができます。

青色事業専従者給与

配偶者や子ども(15歳以上)等で一緒に暮らしている家族に対して支払った給与を支払った給与の分経費に計上することができます。(あまりにも高額な給与だと認められません)

なお、事前にいくらの給料を支払うか届出を税務署へ提出する必要があります。

貸倒引当金

商品代金の未回収等の債権のうち将来回収ができないかもしれない部分を経費に計上することができます。(原則12月31日における商品代金の未回収等の債権のうち5.5%が経費計上できます)

赤字の繰越

事業に赤字が出てしまった場合、赤字を3年間繰越すことができ、3年間の間にでた利益と相殺することができます。

赤字の還付

赤字が出た年の前年も青色申告をしており、利益が出ていた場合には、赤字と前年分の利益を相殺して前年に納めていた税金のうち赤字分の還付を受けることができます。

10万円以上30万円未満の消耗品の一括経費計上

年間で購入金額合計で300万円までの限定ですが、パソコンなど本来買った年から数年間に分けて経費計上するべきもののうち、10万円以上30万円未満の購入金額のものを購入した年の経費にすることができます。

4.税務署のみなし計算(推計課税)

税務署のみなし計算(推計課税)とは、青色申告に比べて白色申告では計算の基となる領収書などの資料がそろっていないこともあり、税務署は白色申告者には同業他社の同規模の会社だとこれぐらいの売上(経費)だからこれくらいの利益がでているはずと推測して税金を計算されます。

まとめ

青色申告と白色申告の違いを説明してきました。

結局のところ青色申告と白色申告のどちらがいいのかとなりますが、手間に差がなく税務署のみなし計算(推計課税)が無い以上青色申告をおすすめします。

また、日々帳簿を付けることにより利益が出ているの出ていないのかを直ぐに把握でき節税対策等を行うことができますので、まめに帳簿を付けることをお勧めします。